Regjeringa planlegger å tappe Folketrygdfondet for penger. Ikke for å plusse på trygdebudsjettet, men for å unngå større statlig eierskap i nøkkelbedrifter. Våre pensjonspenger kan fort havne i lomma på kriseutsatte privatkapitalister.

Folketrygdfondet ble, som navnet tilsier, i sin tid oppretta for å forvalte overskuddet fra Folketrygden som ble etablert i 1967. Grunnkapitalen består av overskudd i trygderegnskapene på 1960- og 1970-tallet, dvs. medlemsavgiften (pensjonsskatten) i form av trygdeavgift og arbeidsgiveravgift, samt overføringer fra kommune og stat. Startkapitalen den gangen var 12 milliarder kroner.

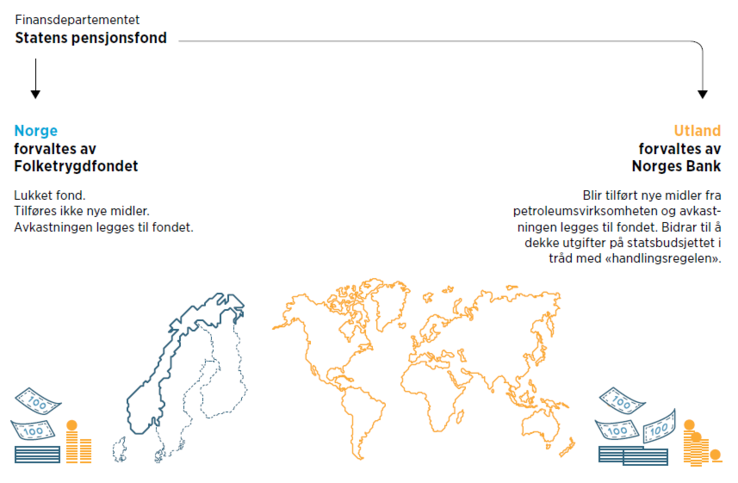

Fra 1979 ble utgiftene til Folketrygden større enn inntektene. Da var det også slutt på overføringer til fondet. Siden den gang har Folketrygdfondet utviklet seg til dyktig investor og storeier i en rekke norske selskaper. I motsetning til Oljefondet er Folketrygdfondet underlagt Finansdepartementet direkte. Sammen med Statens pensjonsfond utland (SPU eller Oljefondet) inngår Statens pensjonsfond Norge (SPN) i det som bare heter Statens Pensjonsfond.

Statens pensjonsfond illustrert av Finansdepartementet.

Statens pensjonsfond illustrert av Finansdepartementet.

Statens Pensjonsfond Norge (SPN) forvaltes av Folketrygdfondet. Dette fondet har i mange år fortsatt å vokse, og er nå verdt 257 milliarder kroner. Et digert beløp, men likevel puslete sammenlikna med Statens pensjonsfond Utland (Oljefondet) som har en notert verdi på vel 10 000 milliarder kroner.

Folketrygdfondet har vokst til en verdi av 257 milliarder kroner

Det blir påstått at begge fondene skal sikre våre framtidige pensjoner, men Oljefondet er i stor grad blitt ei spillebule på den internasjonale arenaen. Med superspekulant Nicolai Tangen som ny sjef er risikoviljen neppe blitt mindre. Oljefondet har oppnådd store kursgevinster, men også svære tap. Lenge før Tangens entré har Oljefondet i kriseperioder tapt tusenvis av milliarder på sine aksjer og obligasjoner, altså flere ganger saldoen til hele Folketrygdfondet.

Stor investor i norske selskaper

Sistnevnte har vært en mer forsiktig og langsiktig eier i mer eller mindre solide norske og nordiske selskaper, og har vært en dyktig kapitalforvalter. Halvparten av porteføljen består av norske aksjer. Fondet er storeier i selskaper som Equinor (10,6%), DnB (8,5%), Telenor og Orkla. Midt under koronakrisa, i andre kvartal 2020, hadde fondet en avkastning på 8,3 prosent eller 20 milliarder kroner på sin portefølje av aksjer og rentepapirer.

Folketrygdfondet kan eie andeler for inntil 15 prosent av aksjekapital eller egenkapitalbevis i ett enkelt selskap i Norge og inntil 5 prosent av aksjekapital eller egenkapitalbevis i ett enkelt selskap i Danmark, Finland og Sverige.

Folketrygdfondet hadde en avkastning på sine investeringer på gjennomsnittlig 9,3 prosent årlig i åra 2009–2019. Avkastninga i 2019 var på rekordhøye 12,4 prosent. Sjøl om en korrigerer for grunnrenta fra eierandeler i Equinor og andre norske oljeselskaper, står en igjen med enorme summer. Avkastninga gjennom femti år gjenspeiler merverdien og profitten som er skapt av arbeidsfolk i Norge og Norden. Det er denne verdiskapninga som ligger bak tørre tall om dividende, avkastning eller utbytte – helt uavhengig av om aksjonærene er privatkapitalister eller statlige fond.

Fondet er som tidligere nevnt bygd på det som den gang var et overskudd fra Folketrygden, etablert i 1967 for å sikre alle sjuke- og trygdepenger og at alle fikk en alderspensjon på to tredjedeler av lønna de hadde hatt når de fylte 70 år (67 år fra 1973).

Dette sosialdemokratiske glansnummeret ble smadra av AP-leder Jens Stoltenberg i og med den berykta pensjonsreformen i 2001, en «reform» som gradvis sørger for at stadig færre har pensjonsgaranti fra Folketrygden på mer enn 40–50 prosent i dag. Det er derfor vi har fått et hav av private tilleggspensjonsordninger (tjenestepensjon), samt plasterlapper i form av nye AFP.

Vil tappe fondet

Når folketrygdfondet er etablert på penger fra Folketrygden ville det jo være logisk at deler av fondet og hele avkastninga ble ført tilbake til nettopp folketrygden, som politikerne sier ikke evner å holde tritt med «eldrebølgen»? Spesielt siden fondet angivelig skal sikre trygdeutbetalingene våre. Men det skjer ikke. Ikke en gang nå som fondet stanger i taket på grunn av sine pålagte eierbegrensninger.

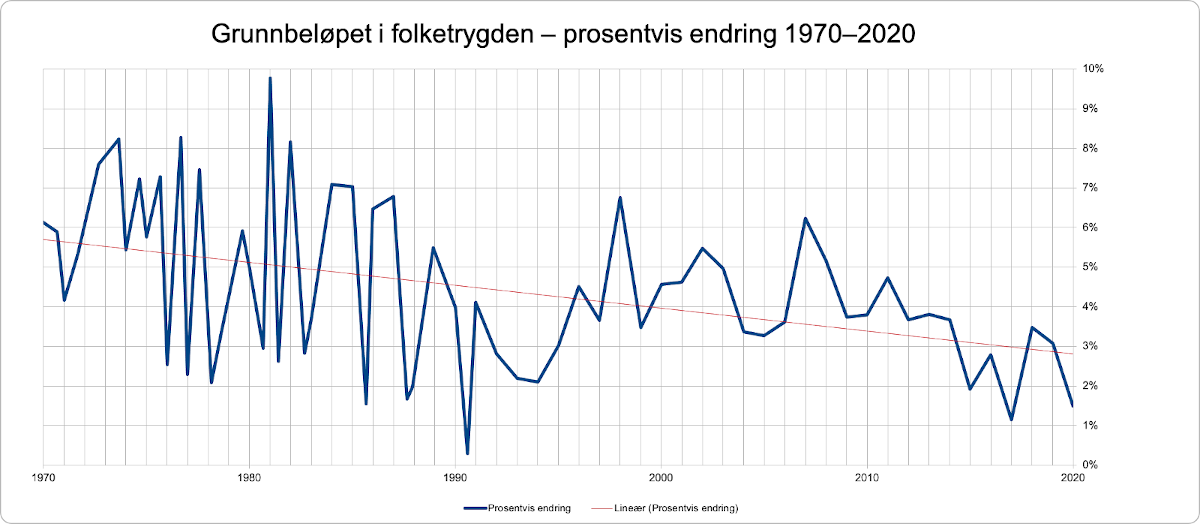

Teksten fortsetter under grafen.

Prosentvis utvikling av folketrygdens grunnbeløp 1970–2020. Kilde: NAV og Norges Bank.

Prosentvis utvikling av folketrygdens grunnbeløp 1970–2020. Kilde: NAV og Norges Bank.

Regjeringa vil heller ta ut penger fra fondet, antakelig for å stappe enda flere krisemilliarder i lommene på sine kompiser som eier storselskaper innenfor industri, handel og reiseliv. Hvis det å redde arbeidsplasser var hovedhensikten, er Folketrygdfondet ypperlig plassert til å øke eierandeler eller kjøpe opp konkurstrua selskaper for en billig penge i krisetider.

Også det sier regjeringa nei til. Den foreslår i ei stortingsmelding at «utfordringene med høye eierandeler i noterte selskaper på Oslo Børs» bør løses gjennom uttak fra fondet, enten som enkeltuttak eller som årlige uttak. Forrige store enkeltuttak fra fondet var i 2006. Den gangen ble det tatt ut 100 milliarder kroner.

Departementet skal utarbeide «konkret utforming av omfang og rammer» for et slikt uttak. Mellom linjene framgår at uttaket kan brukes til andre formål enn fondets intensjon som er å være «verktøy for sparing som skulle gi bidrag til fremtidige utbetalinger fra folketrygden».

Det kan både bli snakk om et engangsuttak eller årlige uttak, skriver departementet. Er det snakk om store beløp på flere hundre milliarder, antyder talsmenn for regjeringa at disse bør overføres til Oljefondet. Da kan de ikke lenger røres, annet enn som det begrensa uttaket som følger av den såkalte handlingsregelen, dvs. en årlig forventa realavkastning på tre prosent for å spe på statsbudsjettet.

Bløff om den «fattige» norske staten

De totale trygdeutbetalingene over statsbudsjettet for 2020 ble anslått til 444 milliarder kroner. Med den gamle handlingsregelen på fire prosent sammen med utbytteoverføring fra SPN ville det samla årlige utbyttet fra de to fondene omtrent dekke trygdeutbetalingene Norge «ikke har råd til». Som tabellen over viser, har den årlige justeringa av grunnbeløpet i folketrygden en klart nedadgående tendens. Mens Folketrygdfondet har økt i nominell verdi med 2142 % de siste femti åra, har Grunnbeløpet økt med 1490 prosent i samme tidsrom. Samtidig som profittraten i det meste av denne perioden har vært fallende, synker utbetalingene til pensjonister, sjuke og uføre relativt sett enda mer.

I forbindelse med framlegginga av statsbudsjettet for 2021 prøvde finansminister Jan Tore Sanner å mørne folk til å finne seg i at pensjons- og trygdeutbetalingene vil stupe fordi den steinrike norske staten «ikke har råd». Det gjorde han ved å påstå at Oljefondets ti tusen milliarder «i praksis er spist opp» av framtidige pensjonsforpliktelser allerede. Det er selvfølgelig tallmagi som ser på fondet og landets produktivitet som konstante størrelser, og som ignorerer framtidige skatteinntekter.

Drit i Norge og pensjonistene!

Om rammevilkåra og lovverket ble endret av myndighetene, kunne Oljefondet og Folketrygdfondet sikre statlig eierskap over det meste av nøkkelindustri og kritisk infrastruktur, som for eksempel de kriseramma flyselskapene Norwegian og SAS. Da ville i det minste pensjonspengene våre ha blitt værende i landet og vi kunne bygd en moderne infrastruktur for vei og jernbane som er et framskredent industriland verdig.

Nekter Folketrygdfondet å investere mer i Norge

Men Oljefondet har forbud mot å investere i Norge, mens Folketrygdfondet som nevnt er underlagt strenge begrensninger fra Finansdepartementet. Ikke en gang en mindre oppjustering av eierbegrensningene fra fem prosent, sånn at fondet kan kjøpe seg noe mer opp i selskaper på nordiske børser, vil Solberg-regjeringa vite av. Argumentet er at Folketrygdfondet da kan gå Oljefondet i næringa som internasjonal investor. Hypotetisk kunne da den situasjonen oppstå at – gud forby – to norske statlige fond kunne ende opp som majoritetsaksjonærer i et selskap i for eksempel Sverige. Og skulle Oljefondet få lov til å investere i Norge, kunne det – skrekk og gru – gi full sysselsetting og dermed også høyere lønninger og større skatteinntekter.

Statlig eierskap er ingen vidunderkur, fordi statskapitalisme er kapitalisme like fullt. At en borgerlig stat utøver eierskap har sjølsagt ikke det fjerneste med «sosialisme» å gjøre, sjøl om både Frp og SV antakelig forestiller seg at det forholder seg sånn.

Samtidig er det et strategisk poeng at nøkkelvirksomhet er på statens hender den dagen de som produserer verdiene krever samfunnsmakt. Kanskje er det den frykten som ligger til grunn for fobien mot statlig eierskap som gjennomsyrer borgerskapets viktigste partier, fra Høyre til Fremskrittspartiet og i stor grad også Arbeiderpartiet. Sjølsagt med støtte fra EØS-avtalen og ESA, som setter foten ned for det meste som kan kan oppfattes som statsstøtte.

Krisehjelp til dollaren

Oljefondet (SPU) er verdens største statlige investeringsfond, men har eksplisitt forbud i norsk lov (Sentralbankloven) mot å investere i vårt lands industri eller infrastruktur. Det kunne også fort kollidere med EØS-avtalens forbud mot offentlig støtte. I stedet skal fondet satse på aksjer, verdipapirer og eiendom globalt. Offisielt blir det ikke styrt «politisk», om vi ser bort fra forbud mot å investere i de aller skitneste verdipapirene eller i land som ikke har NATOs godkjenningsstempel.

Uoffisielt spiller fondet en viktig rolle i å styrke de økonomiske og politiske bånda til sjefen over alle sjefer for det norske borgerskapet, USA. Derfor har Oljefondet bestemt seg for å omdisponere sine aksjeporteføljer enda mer i amerikansk favør. Plasseringene i Europa skal reduseres med 6.5 prosentpoeng til 26.5% av porteføljen, mens investeringene i USA skal øke tilsvarende til totalt 48 prosent.

Siden aksjepostene utgjør om lag 70 prosent av Oljefondet, er det snakk om rundt 478 milliarder kroner som flyttes over Atlanterhavet. Det har neppe annen hensikt enn å gi en tributt til USA og Federal Reserve ved å styrke dollaren.